SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Представленная отчетность Алросы ожидаемо сильная - Промсвязьбанк

- 19 мая 2021, 16:05

- |

EBITDA АЛРОСЫ в 1 квартале составила 33,5 млрд руб., незначительно ниже консенсуса

EBITDA АЛРОСЫ в 1 квартале 2021 г. составила 33,5 млрд рублей, что на 5% выше уровня предыдущего квартала и на 12% выше г/г, сообщила компания во вторник. Консенсус-прогноз составлял 34 млрд рублей. Консолидированная выручка снизилась на 8% к предыдущему периоду, до 90,8 млрд рублей. К данным годичной давности показатель вырос на 45%. Чистая прибыль выросла до 24 млрд руб. (+13% кв/кв и в 7,9 раз г/г). Свободный денежный поток в отчетном периоде остался высоким, превысив 52 млрд руб. благодаря заметному сокращению складских запасов и сезонно невысокого уровня инвестиций. В результате имеющиеся в распоряжении компании денежные средства превысили долг компании, обеспечив отрицательный показатель долговой нагрузки (Чистый долг/EBITDA LTM: -0,2х).

EBITDA АЛРОСЫ в 1 квартале 2021 г. составила 33,5 млрд рублей, что на 5% выше уровня предыдущего квартала и на 12% выше г/г, сообщила компания во вторник. Консенсус-прогноз составлял 34 млрд рублей. Консолидированная выручка снизилась на 8% к предыдущему периоду, до 90,8 млрд рублей. К данным годичной давности показатель вырос на 45%. Чистая прибыль выросла до 24 млрд руб. (+13% кв/кв и в 7,9 раз г/г). Свободный денежный поток в отчетном периоде остался высоким, превысив 52 млрд руб. благодаря заметному сокращению складских запасов и сезонно невысокого уровня инвестиций. В результате имеющиеся в распоряжении компании денежные средства превысили долг компании, обеспечив отрицательный показатель долговой нагрузки (Чистый долг/EBITDA LTM: -0,2х).

Мы оцениваем представленную отчетность как ожидаемо сильную, отмечая, что уверенный рост операционных доходов и денежных потоков обусловлены в значительной степени разовыми факторами (высокий спрос и сложившиеся на рынке после кризиса и реализации масштабных программ стимулирования в развитых странах дисбалансы). Прогноз компании позволяет ожидать неплохих результатов АЛРОСЫ в середине этого года, однако не дает нам достаточных оснований как для повышения долгосрочного прогноза по рынку алмазов, так и целевого ориентира по акциям компании. Мы оцениваем АЛРОСУ как крепкую дивидендную историю, однако пока оставляем нашу оценку справедливой стоимости акций на уровне 120 рублей с рекомендацией «держать».Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |Спекулятивные движения в акциях ВТБ прекратятся после появления определенности с ГОСА - Финам

- 18 мая 2021, 17:28

- |

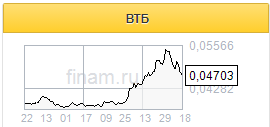

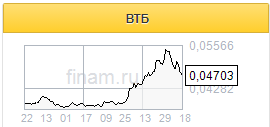

В последние дни акции ВТБ выглядят существенно слабее широкого рынка, хотя какого-то видимого повода для этого пока не наблюдается. Причиной такого поведения, возможно, являются возродившиеся слухи о возможной допэмиссии обыкновенных акций. Данный вопрос обсуждался в прошлом году, однако пока нет какой-то информации о том, что он вновь стоит на повестке дня. Хотя в принципе, поводом для повышенной нервозности инвесторов могло стать решение ВТБ перенести ГОСА, которое должно было состояться 4 июня, на другой срок без объяснения причин.

Отметим, что именно с 5 мая, когда стало известно о переносе, акции ВТБ начали корректироваться после существенного роста в апреле, драйвером которого стали сильные финансовые результаты банка. Я рассчитываю, что после появления определенности с ГОСА спекулятивные движения в акциях ВТБ прекратятся, и участники рынка будут больше обращать внимание на неплохие фундаментальные показатели банка.

ГК «Финам»

Отметим, что именно с 5 мая, когда стало известно о переносе, акции ВТБ начали корректироваться после существенного роста в апреле, драйвером которого стали сильные финансовые результаты банка. Я рассчитываю, что после появления определенности с ГОСА спекулятивные движения в акциях ВТБ прекратятся, и участники рынка будут больше обращать внимание на неплохие фундаментальные показатели банка.

В бизнесе ВТБ в этом году наблюдается четкая тенденция к улучшению, и это, на мой взгляд, стало основанием для столь существенной апрельской переоценки акций банка. Прибыль ВТБ в текущем году, по прогнозу менеджмента, вырастет до 250-270 млрд руб. (против 75 млрд руб. в 2020 году) на фоне позитивной динамики по всем основным направлениям деятельности и стабилизации качества кредитного портфеля. При этом банк пообещал продолжать направлять на дивидендные выплаты 50% прибыли, в результате чего размер дивиденда по итогам текущего года может подскочить в три раза. И при этом по основным мультипликаторам акции ВТБ продолжают торговаться с существенным дисконтом к аналогам – как российским, так и зарубежным.Додонов Игорь

Наша среднесрочная целевая цена акций ВТБ составляет 0,0601 руб., рекомендация – «Покупать»

ГК «Финам»

Новости рынков |Покупка Магнитом сети Дикси укрепит позиции ритейлера - Велес Капитал

- 18 мая 2021, 15:31

- |

«Магнит» сегодня опубликовал пресс-релиз, в котором сообщил о достижении договорённостей по покупке 100% розничной сети «Дикси». В периметр сделки должны войти 2,65 тыс. магазинов в формате «у дома» и суперсторов, что составляет около 12% от общего количества магазинов Магнита на конец 2020 г. Предварительно бизнес «Дикси» оценен в 92,4 млрд руб. (0,3х EV/S), но цена может быть несколько скорректирована в зависимости от изменения чистого долга и оборотного капитала. Для завершения сделки потребуется одобрение ФАС и, как мы полагаем, ритейлер сможет его получить без особых проблем. Закрытие сделки планируется на 31 августа, но срок может быть продлен до 30 сентября. По итогам сделки долговая нагрузка «Магнита» не должна превышать 2х ND/EBITDA (IAS 17).

Также ожидается, что завершение сделки не приведет к ограничению возможностей компании по выплате дивидендов. Прогнозы на текущий год и долгосрочные цели остаются актуальны, включая цель по достижению рентабельности EBITDA в 8%. Сделка значительно укрепит позиции ритейлера в Центральном и Северо-Западном федеральных округах, где традиционно магазины показывают самую высокую плотность продаж. Мы оставляем рекомендацию «Покупать» для акций «Магнита» с целевой ценой 6 314 руб. за бумагу.

Мы отмечаем несколько ключевых моментов, связанных со сделкой. Согласно раскрытым данным, покупаемая холдинговая компания управляет 2,6 тыс. магазинов «у дома» (18% от магазинов «у дома» Магнита) под брендом Дикси и 39 суперсторами (8% от супермаркетов Магнита) под брендом Мегамарт. Совокупная выручка группы по итогам 2020 г. составила 298,8 млрд руб., что соответствует 19% от выручки Магнита в 2020 г. Приобретаемая торговая площадь — 854 тыс. кв. м. (11% от торговой площади Магнита), а 90% торговой площади магазинов «у дома» арендуется. Также Магнит дополнительно получит 5 РЦ, что увеличит их общее количество у ритейлера до 43 ед. Порядка 67% приобретаемых магазинов находятся в Москве, Московской области, Санкт-Петербурге и Ленинградской области, где присутствие Магнита традиционно было небольшим. Планируется, что бренд Дикси будет сохранен так как он сильнее в Центральном и Северо-западном федеральных округах, а вот суперсторы будут интегрированы. Мы не ожидаем, значительной канибализации между магазинами Магнита и Дикси. Так как доля Магнита в Москве и Петербурге не велика мы также не ожидаем возражений со стороны ФАС при согласовании. В последних опубликованных финансовых результатах Дикси за 1П 2019 г., рентабельность EBITDA составляла невпечатляющие 4,4% по IAS 17, но в Магните отмечают, что она улучшилась с тех пор.

Компания была оценена с EV в 92,4 млрд руб., что в целом соответствует средним значениям отечественных продуктовых ритейлеров. Мультипликатор EV/S составил 0,3х, а EV/EBITDA, согласно нашим расчетам, около 5х.

Как сообщается в пресс-релизе, выплата будет производится за счет имеющихся у Магнита денежных средств и доступных кредитных линий. По итогам 1К объем денежных средств на балансе компании составил 6,6 млрд руб. против 44,7 млрд руб. в конце 2020 г. Снижение по большей части носило технический характер на фоне выплаты промежуточных дивидендов. Соотношение чистый долг к EBITDA находилось на низком уровне в 1,4х на конец 1К и в 1,1х на конец 2020 г. Следующая выплата дивидендов Магнита ожидается в июле (25 млрд руб. по итогам 2020 г.). Даже если почти вся сумма в 92,4 млрд руб. будет выплачена из заемных средств, согласно нашим оценкам, соотношение чистый долг к EBITDA у ритейлера останется меньше порогового значения в 2х по IAS 17 (с учетом консолидации).

Магнит сообщил, что обозначенные ранее прогнозы по открытиям, редизайну и капитальным затратам в 2021 г. остаются неизменными. Также не меняются долгосрочные цели компании обозначенные в рамках стратегии 2021-2025 гг., включая цель по достижению рентабельности EBITDA в 8%. Ожидается, что завершение сделки не приведет к ограничению возможностей Магнита по выплате дивидендов и мы пока оставляем без изменений прогноз дивидендов на уровне прошлого года.

ИК «Велес Капитал»

Также ожидается, что завершение сделки не приведет к ограничению возможностей компании по выплате дивидендов. Прогнозы на текущий год и долгосрочные цели остаются актуальны, включая цель по достижению рентабельности EBITDA в 8%. Сделка значительно укрепит позиции ритейлера в Центральном и Северо-Западном федеральных округах, где традиционно магазины показывают самую высокую плотность продаж. Мы оставляем рекомендацию «Покупать» для акций «Магнита» с целевой ценой 6 314 руб. за бумагу.

Мы отмечаем несколько ключевых моментов, связанных со сделкой. Согласно раскрытым данным, покупаемая холдинговая компания управляет 2,6 тыс. магазинов «у дома» (18% от магазинов «у дома» Магнита) под брендом Дикси и 39 суперсторами (8% от супермаркетов Магнита) под брендом Мегамарт. Совокупная выручка группы по итогам 2020 г. составила 298,8 млрд руб., что соответствует 19% от выручки Магнита в 2020 г. Приобретаемая торговая площадь — 854 тыс. кв. м. (11% от торговой площади Магнита), а 90% торговой площади магазинов «у дома» арендуется. Также Магнит дополнительно получит 5 РЦ, что увеличит их общее количество у ритейлера до 43 ед. Порядка 67% приобретаемых магазинов находятся в Москве, Московской области, Санкт-Петербурге и Ленинградской области, где присутствие Магнита традиционно было небольшим. Планируется, что бренд Дикси будет сохранен так как он сильнее в Центральном и Северо-западном федеральных округах, а вот суперсторы будут интегрированы. Мы не ожидаем, значительной канибализации между магазинами Магнита и Дикси. Так как доля Магнита в Москве и Петербурге не велика мы также не ожидаем возражений со стороны ФАС при согласовании. В последних опубликованных финансовых результатах Дикси за 1П 2019 г., рентабельность EBITDA составляла невпечатляющие 4,4% по IAS 17, но в Магните отмечают, что она улучшилась с тех пор.

Компания была оценена с EV в 92,4 млрд руб., что в целом соответствует средним значениям отечественных продуктовых ритейлеров. Мультипликатор EV/S составил 0,3х, а EV/EBITDA, согласно нашим расчетам, около 5х.

Как сообщается в пресс-релизе, выплата будет производится за счет имеющихся у Магнита денежных средств и доступных кредитных линий. По итогам 1К объем денежных средств на балансе компании составил 6,6 млрд руб. против 44,7 млрд руб. в конце 2020 г. Снижение по большей части носило технический характер на фоне выплаты промежуточных дивидендов. Соотношение чистый долг к EBITDA находилось на низком уровне в 1,4х на конец 1К и в 1,1х на конец 2020 г. Следующая выплата дивидендов Магнита ожидается в июле (25 млрд руб. по итогам 2020 г.). Даже если почти вся сумма в 92,4 млрд руб. будет выплачена из заемных средств, согласно нашим оценкам, соотношение чистый долг к EBITDA у ритейлера останется меньше порогового значения в 2х по IAS 17 (с учетом консолидации).

Магнит сообщил, что обозначенные ранее прогнозы по открытиям, редизайну и капитальным затратам в 2021 г. остаются неизменными. Также не меняются долгосрочные цели компании обозначенные в рамках стратегии 2021-2025 гг., включая цель по достижению рентабельности EBITDA в 8%. Ожидается, что завершение сделки не приведет к ограничению возможностей Магнита по выплате дивидендов и мы пока оставляем без изменений прогноз дивидендов на уровне прошлого года.

Магнит будет предоставлять больше информации по мере ее появления. Мы в данный момент позитивно смотрим на эту сделку. Она значительно укрепит позиции компании в регионах, где его доля пока сравнительно небольшая. При этом в Центральном и Северо-Западном федеральных округах у ритейлеров как правило наблюдается наиболее высокая плотность продаж.Михайлин Артем

ИК «Велес Капитал»

Новости рынков |Финансовые результаты Газпром нефти за 1 квартал 2021 года оцениваются умеренно положительно - Промсвязьбанк

- 18 мая 2021, 14:46

- |

Сегодня финансовую отчетность по МСФО за 1 кв. 2021 г. представила «Газпром нефть». Квартальные результаты совпали с ожиданиями: компания показала рост ключевых показателей вследствие восстановления ценовой конъюнктуры. Ожидаем, что во 2 кв. на фоне продолжающегося роста цен на энергоносители и послаблений в рамках соглашения ОПЕК+ «Газпром нефть» покажет также хорошие результаты.

«Газпром нефть» отчиталась за 1 кв. 2021 г. – на уровне ожиданий. Выручка выросла на 19% г/г – до 610,9 млрд руб., что было обусловлено в основном увеличением цен на нефть и нефтепродукты, тогда как объемы реализации «Газпром нефти» за период сократились за исключением продаж в страны СНГ и на внутреннем рынке. Но с учетом слабого мирового спроса на энергоносители в 1 кв. 2021 г. – ожидаемо. Снижение операционных показателей компании также не критично, а является следствием необходимости участвовать в сделке ОПЕК+.

EBITDA «Газпром нефти» за период выросло на 113% — до 173,7 млрд руб., а скорректированная – на 95%, до 194 млрд руб. (cучетом доли ассоциированных и совместно контролируемых компаний). Рентабельность EBITDA подскочила до 28% и 32% соответственно, что мы считаем хорошим результатом. Рост EBITDA также произошел благодаря восстановлению цен на нефть и нефтепродукты в 1 кв. 2021 г. Также отметим и заметный рост операционной прибыли компании – до 96,7 млрд руб. против 14 млрд руб. в 1 кв. 2020 г. за счет контроля над расходами.

Чистая прибыль «Газпром нефти» в 1 кв. 2021 г. составила 84,2 млрд руб. против убытка в 13,8 млрд руб. годом ранее. Компания вышла в плюс в том числе за счет заметного сокращения убытка по курсовым разницам – до 3,69 млрд руб. против 32 млрд руб. в прошлом году. Также выросла доля в прибыли ассоциированных компаний – до 22 млрд руб. против 8,9 млрд руб. в 1 кв. 2020 г.

«Газпром нефть» нарастила за период свободный денежный поток – до 42,4 млрд руб. (+63% г/г) за счет снижения капзатрат на 19% — до 87 млрд руб. в рамках оптимизации расходов в связи с участием в сделке ОПЕК+.

Долговая нагрузка «Газпром нефти» выросла незначительно, коэффициент чистый долг/EBITDA составил 1,06х.

«Промсвязьбанк»

«Газпром нефть» отчиталась за 1 кв. 2021 г. – на уровне ожиданий. Выручка выросла на 19% г/г – до 610,9 млрд руб., что было обусловлено в основном увеличением цен на нефть и нефтепродукты, тогда как объемы реализации «Газпром нефти» за период сократились за исключением продаж в страны СНГ и на внутреннем рынке. Но с учетом слабого мирового спроса на энергоносители в 1 кв. 2021 г. – ожидаемо. Снижение операционных показателей компании также не критично, а является следствием необходимости участвовать в сделке ОПЕК+.

EBITDA «Газпром нефти» за период выросло на 113% — до 173,7 млрд руб., а скорректированная – на 95%, до 194 млрд руб. (cучетом доли ассоциированных и совместно контролируемых компаний). Рентабельность EBITDA подскочила до 28% и 32% соответственно, что мы считаем хорошим результатом. Рост EBITDA также произошел благодаря восстановлению цен на нефть и нефтепродукты в 1 кв. 2021 г. Также отметим и заметный рост операционной прибыли компании – до 96,7 млрд руб. против 14 млрд руб. в 1 кв. 2020 г. за счет контроля над расходами.

Чистая прибыль «Газпром нефти» в 1 кв. 2021 г. составила 84,2 млрд руб. против убытка в 13,8 млрд руб. годом ранее. Компания вышла в плюс в том числе за счет заметного сокращения убытка по курсовым разницам – до 3,69 млрд руб. против 32 млрд руб. в прошлом году. Также выросла доля в прибыли ассоциированных компаний – до 22 млрд руб. против 8,9 млрд руб. в 1 кв. 2020 г.

«Газпром нефть» нарастила за период свободный денежный поток – до 42,4 млрд руб. (+63% г/г) за счет снижения капзатрат на 19% — до 87 млрд руб. в рамках оптимизации расходов в связи с участием в сделке ОПЕК+.

Долговая нагрузка «Газпром нефти» выросла незначительно, коэффициент чистый долг/EBITDA составил 1,06х.

Мы оцениваем результаты «Газпром нефти» за 1 кв. 2021 г. умеренно положительно, особенно выделяя рост рентабельности по EBITDA. Полагаем, что во 2 кв. на фоне продолжающегося роста цен и послаблений в рамках соглашения ОПЕК+ «Газпром нефть» также покажет хорошие результаты. Мы немного скорректировали оценку стоимости «Газпром нефти» с учетом результатов 1 кв. 2021 г. и роста цен на энергоносители. Рекомендуем «держать» акции компании с целевым уровнем 422 руб./акцию, что предполагает рост 12% от текущей цены.Крылова Екатерина

«Промсвязьбанк»

Новости рынков |Акрон останется сильной дивидендной историей - Промсвязьбанк

- 18 мая 2021, 13:48

- |

Группа Акрон представила финансовые результаты по МСФО за 1 кв. 2021 года

В 1 кв. 2021 года выручка Акрона выросла на 39% г/г, до 38,95 млрд руб., EBITDA – в 2 раза г/г, до 15,7 млрд руб. Чистая прибыль составила 10,6 млрд руб. против убытка годом ранее.

В 1 кв. 2021 года выручка Акрона выросла на 39% г/г, до 38,95 млрд руб., EBITDA – в 2 раза г/г, до 15,7 млрд руб. Чистая прибыль составила 10,6 млрд руб. против убытка годом ранее.

Высокие цены на удобрения вкупе с неплохими операционными результатами в 1 кв. 2021 года оказали позитивное влияние на финансовый результат Группы. Ожидаем небольшую корректировку цен на удобрения к концу года. Полагаем, что бумага останется сильной дивидендной историей. Рекомендуем «держать», целевой уровень 6638 руб. за акцию.Промсвязьбанк

Новости рынков |Докризисный уровень авиаперевозок может быть достигнут Аэрофлотом лишь в 2022 году - Промсвязьбанк

- 18 мая 2021, 13:42

- |

Группа Аэрофлот в апреле увеличила пассажиропоток на 9% м/м

В апреле Группа Аэрофлот перевезла 1,37 млн пассажиров. По сравнению с докризисным 2019 годом, снижение пассажиропотока в апреле составило 35%.

В апреле Группа Аэрофлот перевезла 1,37 млн пассажиров. По сравнению с докризисным 2019 годом, снижение пассажиропотока в апреле составило 35%.

Компания вновь стала лидером российского рынка по объему перевозки пассажиров. На днях авиакомпания восстановила сообщение с пятью странами, в т.ч. Мексикой, Португалией, Мальтой. Однако краткосрочный негативный эффект на операционные показатели компании окажет запрет авиаперелетов в Турцию до 30 июня. Ждем скорой активной фазы восстановления авиаперевозок, но ожидаем, что докризисный уровень может быть достигнут лишь в 2022 году. Рекомендуем «покупать», целевой уровень – 88 руб. за акциюПромсвязьбанк

Новости рынков |Негатив в акциях Mail.ru отыгран - Фридом Финанс

- 18 мая 2021, 11:19

- |

Торговые идеи. Mail.ru, спек. покупка, цель: 1800 руб.

ИК «Фридом Финанс»

Полагаем, что негатив в целом отыгран. Фундаментальные факторы не соответствуют падению котировок на 37% за восемь месяцев и на 12% за год. Бумаги снижаются на фоне отрицательной динамики высокотехнологичных компаний в США, но российские ИТ-гиганты никогда не были настолько переоценены к своей прибыли и балансовой стоимости, как их зарубежные аналоги.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |Discovery станет одним из лидеров стриминга в США - Фридом Финанс

- 17 мая 2021, 22:34

- |

Акции Discovery получили второе дыхание после новостей о слиянии с WarnerMedia houses HBO и CNN. Компания станет совладельцем медийных активов AT&T, которые будут выделены в сторонний бизнес. Она приобретет 29% объединенной компании, которая с учетом долга может быть оценена в $150 млрд (против $40 млрд EV у самой Discovery), еще 71% останется во владении AT&T.

Потенциально сделка выгодна обоим участникам, но Discovery в моменте выглядит большим бенефициаром, поскольку из нишевого провайдера документальных фильмов она неожиданно становится одним из лидеров стриминга в США. Совокупное число подписчиков HBO и HBO Max превышает 50 млн, это уже четвертый по аудиторию сервис платного видеоконтента. Аудитория Discovery добавит к этому еще около 16 млн собственных подписчиков.

Акции Discovery бурно реагировали на новость о сделке с AT&T днем в понедельник – когда пришло официальное подтверждение. До этого рынок довольно осторожно присматривался к бумагам обеих корпораций. Discovery сильно просела в марте, потеряв половину своей капитализации. Акции снижались на распродаже со стороны крупных институциональных инвесторов. Инсайдеры в те дни продали большой объем Discovery и ViacomCBS, которые с тех пор так и не восстановились.

ИК «Фридом Финанс»

Потенциально сделка выгодна обоим участникам, но Discovery в моменте выглядит большим бенефициаром, поскольку из нишевого провайдера документальных фильмов она неожиданно становится одним из лидеров стриминга в США. Совокупное число подписчиков HBO и HBO Max превышает 50 млн, это уже четвертый по аудиторию сервис платного видеоконтента. Аудитория Discovery добавит к этому еще около 16 млн собственных подписчиков.

Акции Discovery бурно реагировали на новость о сделке с AT&T днем в понедельник – когда пришло официальное подтверждение. До этого рынок довольно осторожно присматривался к бумагам обеих корпораций. Discovery сильно просела в марте, потеряв половину своей капитализации. Акции снижались на распродаже со стороны крупных институциональных инвесторов. Инсайдеры в те дни продали большой объем Discovery и ViacomCBS, которые с тех пор так и не восстановились.

Сейчас DISCA в удачной позиции, чтобы отыграть часть тогдашних потерь. Наша целевая цена по бумаге – $46, что дает потенциал прироста до 18% на горизонте до года.Емельянов Валерий

ИК «Фридом Финанс»

Новости рынков |Аэрофлот демонстрирует восстановление показателей - Фридом Финанс

- 17 мая 2021, 16:21

- |

По данным Росавиации, в апреле 2021-го российские авиакомпании перевезли 7,2 млн пассажиров, что в 9,7х превышает показатель за аналогичный период прошлого года.

В 2020-м авиаперевозчики оказались в тяжелейшем положении из-за пандемии, и лишь слаженные действия национальных правительств позволили компаниям отрасли удержаться на плаву. Однако в результате долговая нагрузка авиакомпаний кратно возросла и будет сдерживать инвестиционный потенциал отрасли в течение многих лет.

В 2021-м у перевозчиков появилась надежда на то, что вакцинация, проводимая во всем мире, обусловит стойкое снижение заболеваемости и уже к началу второго полугодия основная часть ограничений на трансграничные перелеты будет снята.

Российские авиакомпании постепенно восстанавливаются, несмотря на весенний рост заболеваемости COVID-19. Так, мартовский пассажиропоток (-18% г/г) продемонстрировал значительный прирост по сравнению с февралем. А показатель за четыре месяца 2021-го перевозчикам даже удалось сохранить на уровне прошлого года благодаря существенному росту авиаперевозок в апреле. Например, авиакомпания «Сибирь» в апреле 2021-го обслужила 1,35 млн пассажиров, что примерно на 30 тыс. превышает мартовский уровень. Также улучшает показатели «Победа», хотя это в большей степени связано с перераспределением рейсов внутри группы «Аэрофлот» (AFLT).

Сам флагман российских авиаперевозок обслужил в апреле 1,37 млн пассажиров, что примерно на 130 тыс. больше, чем в марте. Таким образом, «Аэрофлот» также демонстрирует восстановление показателей, несмотря на тяжелый 2020 год, когда убыток составил 123 млрд руб., а средний пассажиропоток был вдвое ниже, чем в 2019-м. Наилучшие показатели в группе демонстрируют авиакомпании «Победа» и «Россия» ввиду увеличения рейсов на внутренних направлениях и проводимой маркетинговой политики. Также в перспективе возможно IPO «Победы».

Финансовые показатели группы «Аэрофлот» в целом поддерживаются за счет расширенных кредитных линий и помощи со стороны государства. Кроме того, в 2020-м компания привлекла 80 млрд руб., проведя SPO. Однако давление на котировки «Аэрофлота» оказывают такие факторы, как отсутствие дивиденда за 2020 год и сокращение роялти, получаемого с иностранных авиакомпаний за полеты над Сибирью. Тем не менее мы рекомендуем покупать бумаги AFLT и незначительно корректируем таргет до 79 руб. за акцию на горизонте года.

Долгосрочное восстановление прибыли авиакомпаний ограничивается растущей стоимостью топлива: в апреле по отношению к марту она увеличилась на 3,73%, составив 49747 руб. за тонну (в российских аэропортах). Таким образом, с начала года рост цен составил 6,19%.

ИК «Фридом Финанс»

В 2020-м авиаперевозчики оказались в тяжелейшем положении из-за пандемии, и лишь слаженные действия национальных правительств позволили компаниям отрасли удержаться на плаву. Однако в результате долговая нагрузка авиакомпаний кратно возросла и будет сдерживать инвестиционный потенциал отрасли в течение многих лет.

В 2021-м у перевозчиков появилась надежда на то, что вакцинация, проводимая во всем мире, обусловит стойкое снижение заболеваемости и уже к началу второго полугодия основная часть ограничений на трансграничные перелеты будет снята.

Российские авиакомпании постепенно восстанавливаются, несмотря на весенний рост заболеваемости COVID-19. Так, мартовский пассажиропоток (-18% г/г) продемонстрировал значительный прирост по сравнению с февралем. А показатель за четыре месяца 2021-го перевозчикам даже удалось сохранить на уровне прошлого года благодаря существенному росту авиаперевозок в апреле. Например, авиакомпания «Сибирь» в апреле 2021-го обслужила 1,35 млн пассажиров, что примерно на 30 тыс. превышает мартовский уровень. Также улучшает показатели «Победа», хотя это в большей степени связано с перераспределением рейсов внутри группы «Аэрофлот» (AFLT).

Сам флагман российских авиаперевозок обслужил в апреле 1,37 млн пассажиров, что примерно на 130 тыс. больше, чем в марте. Таким образом, «Аэрофлот» также демонстрирует восстановление показателей, несмотря на тяжелый 2020 год, когда убыток составил 123 млрд руб., а средний пассажиропоток был вдвое ниже, чем в 2019-м. Наилучшие показатели в группе демонстрируют авиакомпании «Победа» и «Россия» ввиду увеличения рейсов на внутренних направлениях и проводимой маркетинговой политики. Также в перспективе возможно IPO «Победы».

Финансовые показатели группы «Аэрофлот» в целом поддерживаются за счет расширенных кредитных линий и помощи со стороны государства. Кроме того, в 2020-м компания привлекла 80 млрд руб., проведя SPO. Однако давление на котировки «Аэрофлота» оказывают такие факторы, как отсутствие дивиденда за 2020 год и сокращение роялти, получаемого с иностранных авиакомпаний за полеты над Сибирью. Тем не менее мы рекомендуем покупать бумаги AFLT и незначительно корректируем таргет до 79 руб. за акцию на горизонте года.

Долгосрочное восстановление прибыли авиакомпаний ограничивается растущей стоимостью топлива: в апреле по отношению к марту она увеличилась на 3,73%, составив 49747 руб. за тонну (в российских аэропортах). Таким образом, с начала года рост цен составил 6,19%.

На наш взгляд, рыночная конъюнктура пока остается слабой и долгосрочный рост котировок компаний сектора может быть сильно ограничен. Мы прогнозируем, что значительное восстановление отрасли за счет международных авиаперелетов будет возможно лишь в начале 2022 года.Миронюк Евгений

ИК «Фридом Финанс»

Новости рынков |Алроса увеличит выручку в 1 квартале 2021 года благодаря рекордным продажам и ослаблению рубля - Велес Капитал

- 17 мая 2021, 15:03

- |

18 мая «АЛРОСА» представит финансовые результаты за 1-й квартал 2021 г.

По итогам 1-го квартала 2021 г. мы ожидаем рост выручки до 91,7 млрд руб. вследствие рекордных продаж и ослабления рубля. EBITDA увеличится до 34,8 млрд руб., свободный денежный поток – до 48,2 млрд руб. В конце 2020-начале 2021 г. «АЛРОСА» распродала избыточные запасы, воспользовавшись резким восстановлением спроса на неограненные алмазы в Индии и ювелирные украшения в США и Китае. Со 2-го квартала 2021 г. операционные и финансовые показатели компании вернутся к среднеисторическим значениям, однако по-прежнему будут сильными.

ИК «Велес Капитал»

По итогам 1-го квартала 2021 г. мы ожидаем рост выручки до 91,7 млрд руб. вследствие рекордных продаж и ослабления рубля. EBITDA увеличится до 34,8 млрд руб., свободный денежный поток – до 48,2 млрд руб. В конце 2020-начале 2021 г. «АЛРОСА» распродала избыточные запасы, воспользовавшись резким восстановлением спроса на неограненные алмазы в Индии и ювелирные украшения в США и Китае. Со 2-го квартала 2021 г. операционные и финансовые показатели компании вернутся к среднеисторическим значениям, однако по-прежнему будут сильными.

Несмотря на всплеск пандемии в Индии, гранильные предприятия продолжают функционировать в нормальном режиме на фоне резкого роста спроса на украшения с бриллиантами и значительного уменьшения мирового предложения алмазов. Мы подтверждаем рекомендацию «Покупать» для акций «АЛРОСА» с целевой ценой 127,2 рубСучков Василий

ИК «Велес Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс